이 사건은, 최근 환매중단 등으로 문제된 플랫폼파트너스 자산운용이 발행하고, 우리은행 및 신한금융투자가 판매한 더플랫폼 아시아 무역금융 1Y 전문투자형 사모투자신탁 제2~10호 펀드(본건 펀드)에 대하여 펀드투자로 인해 손실을 본 피해자들이 판매회사, 자산운용회사 등 관계회사들을 상대로 민사상 법적인 책임을 묻는 사건입니다.

판매 설명자료, 분석자료 등에 비추어 보면, 본건 펀드에 관해서는 펀드판매과정에서 ① 투자구조 및 대상, 과거운용성과, ② 안전장치 등 중요사항에 대하여 거짓된 또는 오해를 불러일으키는 잘못된 설명 내지 정보가 제공되는 등 피해자들이 관련회사 등을 상대로 계약취소 및 불완전판매(적합성 내지 적정성의 원칙, 설명의무, 부당권유금지 등의 위반)에 따른 원상회복 내지 손해배상책임을 물을 수 있는 위법행위들이 있었던 것으로 판단됩니다.

■ 더플랫폼 아시아 무역금융펀드

- 더플랫폼 아시아 무역금융 1Y 전문투자형 사모투자신탁(이하 ‘본건 펀드’라 한다)은 플랫폼파트너스 자산운용회사가 설계, 발행하고, 우리은행 및 신한금융투자가 판매한 펀드.

- 언론기사 등에 의하면 본건 펀드는 2019. 3.경부터 순차적으로 1호에서 10호까지 시리즈 펀드로 판매되었는데, 이중 2호부터 환매가 중단 내지 연기된 상태.

- 환매 중단 내지 연기된 펀드(환매중단 예정 포함)의 총 판매액은 700억 가량(2호-6호) 및 600억 가량(7호-10호)으로 추정.

■ 본건 펀드 판매 과정에서의 문제점 – 투자대상 및 구조, 투자대상의 과거운용성과, 안전장치 등에 대한 잘못된 설명 등

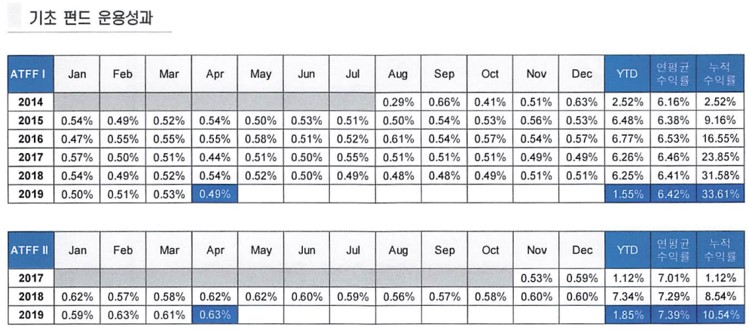

- 판매회사인 우리은행 및 신한금융투자가 본건 펀드판매 이전에 자산운용회사로부터 받은 것으로 보이는 본건 펀드의 펀드제안서에는 ① 투자대상에 대하여 “아시아 무역금융 펀드에 투자”라고(아시아 무역금융 펀드의 영문명은 Asian Trade Finance Fund, 약칭으로 ATFF로 표시), ② 투자포인트로 “100% 신용보강보험 가입, 100% 무역신용보험 신용 보강이 있는 Loan 중에서 선별 투자함(투자등급 이상의 보험사)”, “낮은 부도율(ATFF Ⅰ : 0.26%, ATFF Ⅱ : 0.00%)”이라고 각 기재되어 있고, ③ 운용성과라는 제목으로 ATFF Ⅰ는 2014. 8.부터, ATFF Ⅱ는 2017. 11.부터 각 설정되어 본건 펀드 판매 이전까지 매달 0.4% ~ 0.6% 상당의 꾸준한 수익이 발생하는 운용성과가 실현되었다는 취지로 표시되어 있었음.

- 또한 판매회사인 우리은행 및 신한금융투자가 본건 펀드 판매 이후에 자산운용회사로부터 받은 것을 보이는 본건 펀드의 운용보고서에도 같은 취지에서 ① “100% 무역신용보험 신용 보강이 있는 Loan 중에서 선별 투자함(투자등급 이상의 보험사)”이라고, ② 아래 표와 같이 ‘기초 펀드 운용성과’라는 제목으로 ATFF Ⅰ, ATFF Ⅱ의 각 운용성과 표가 기재 내지 표시되어 있었음.

- 이를 보면 본건 펀드는 판매 당시 투자자들에게 투자대상 및 구조, 투자대상 운용성과, 안전장치 등에 대하여 ‘본건 펀드가 과거 운용성과가 좋은 아시아 무역금융 펀드(ATFF)에 투자하는, 아시아 무역금융 펀드를 기초자산으로 하는 펀드’라고, ‘투자대상에 100% 신용보강보험이 가입되어 안전하다’는 등의 설명 내지 정보제공이 된 것으로 보임

- 그러나 검토결과, 본건 펀드는 아시아 무역금융 펀드에 투자하는 펀드가 아니고(본건 펀드의 투자대상 내지 기초자산 펀드는 OPAL-TA Alt Limited 펀드), 투자대상에는 신용보강보험이 가입되지 않는 것도 상당 부분 존재하는 등 본건 펀드의 투자대상 및 구조, 투자대상 운용성과, 안전장치 등은 펀드제안서 등에 설명된 내용과 다른 것으로 파악.

▶ 진행계획

통상 펀드투자로 인해 손실이 발생할 경우 피해자들이 그 손실을 회복하기 위해 고려할 수 있는 법적 책임(청구원인)은, 크게 ㉮ 판매회사를 상대로 사기·착오를 이유로 계약취소책임을 묻는 것과 ㉯ 판매회사, 자산운용사 등을 상대로 자본시장법 내지 민법상 불법행위 내지 채무불이행에 따른 손해배상책임을 묻는 것이 있습니다.

위 ㉮, ㉯를 간략히 비교하면 ㉯는 ㉮에 비해 상대적으로 요건 충족이 수월하지만, 인용 효과로서 투자손실금 전액배상은 어렵고(책임제안, 과실상계 등의 법리에 따라 배상금액이 상당히 감액됨), 손해액이 확정되어야 가능하며, 반면 ㉮은 ㉯에 비해 상대적으로 요건 충족이 엄격하지만, 인용효과로서 투자손실금 전액반환도 가능하고, 손해액 확정이 없어도 가능합니다.

한편 이러한 법적 책임을 묻는 절차로는, ① 금융감독원에 분쟁조정신청을 하는 것과 ② 법원에 민사소송을 제기하는 것을 고려할 수 있습니다. 민사소송을 제기한 경우 분쟁조정의 처리는 중지된다는 점(금융분쟁조정세칙 제19조 제2항), 손해액 미확정 상황이라는 점 등을 고려해 볼 때 본건 펀드의 경우 바로 민사소송을 제기하는 것 보다는, 1단계로 금융감독원 분쟁조정신청을 하고, 그 결과에 따라 2단계로 민사소송을 진행하는 것이 적절하다 생각됩니다.

이에 저희 한누리는 본건 펀드사태와 관련하여 피해자들을 대리하여 판매회사, 자산운용사 등을 상대로 발생 손실을 회복하기 위한 법적 조치로서 위 ①, ②의 절차를 진행할 계획입니다.

실제 저희 한누리는 라임펀드, 디스커버리펀드, 옵티머스 펀드 등에 있어 위 절차들을 진행하고 있으며, 특히 라임무역금융펀드의 경우 후술하는 바와 상당한 성과를 거둔 바도 있습니다.

소송참여

소송참여

▶ 참여방법

이 사건은 공동참여 또는 개별위임의 방법으로 참여가 가능합니다. 아래 내용은 공동참여 방법에 대한 것입니다. 개별 위임 방법에 대해서는 별도 의사를 밝혀 주시면 개별 제안 드리도록 하겠습니다. |

※ 참여자격은?

플랫폼파트너스 자산운용이 발행하고, 우리은행 및 신한금융투자가 판매한 더플랫폼 아시아 무역금융 1Y 전문투자형 사모투자신탁 제2~10호 펀드(본건 펀드) 상품에 투자하였다가 환매중단 등의 이유로 손실을 보았거나 볼 것으로 예상되는 펀드투자자

※ 상대방(피고)은?

판매회사(우리은행, 신한금융투자), 자산운용회사(플랫폼파트너스 자산운용) 등

※ 수행업무(위임업무)

위임은 아래 ①,②를 한꺼번에 위임하실 수도 있고, ①만 위임하실 수도 있습니다.

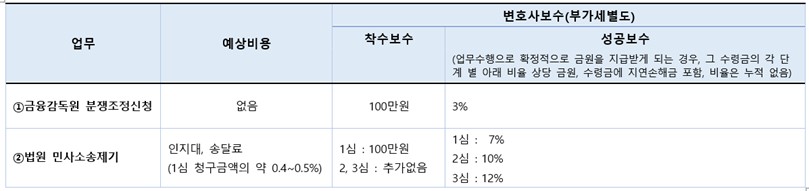

수행업무 |

① 금융감독원 분쟁조정신청(투자자별 개별 명의로 진행) ② 법원 민사소송제기(투자자 공동 연명으로 진행) ← 이전 단계인 금융감독원 분쟁조정에서 분쟁 미해결 시에만 진행 |

※ 승소가능성 및 승소판결의 집행가능성은?

검토결과, 본건 펀드에 관해서는 펀드판매과정에서 ① 투자구조 및 대상, 과거운용성과, ② 안전장치 등 중요사항에 대하여 거짓된 또는 오해를 불러일으키는 잘못된 설명 내지 정보가 제공되는 등 피해자들이 관련회사 등을 상대로 계약취소 및 불완전판매(적합성 내지 적정성의 원칙, 설명의무, 부당권유금지 등의 위반)에 따른 원상회복 내지 손해배상책임을 물을 수 있는 위법행위들이 있었던 것으로 판단됩니다. 따라서 승소가능성은 상당히 있다고 생각됩니다.

아울러 상대방 중 일부는 국내 대형 금융기관이므로 승소한다면 집행가능성도 있다고 사료됩니다.

※ 참여접수기간 및 진행계획, 진행을 위한 최소참여인원은?

1차 접수기한은 2021. 3. 12.(금)까지이었으나, 최근 손해발생 등이 추가로 확인됨에 따라 2차 접수를 2021. 7. 16.(금)까지 받기로 하였습니다.

단 참여인원이 적을 경우 진행이 되지 않을 수 있습니다.

※ 비용 및 변호사보수는?

※ 참여방법은?

저희 사무실에 연락 주시면 안내드리도록 하겠습니다.

① 집합투자상품 거래신청서, ② 투자제안서, 상품안내문 등 상품설명자료, ③ 운용보고서, ④ 신탁약관 내지 신탁계약서, ⑤ 이메일, 문자, 녹취록 등 기타 법률 분석에 도움이 될 만한 증거자료 등을 저희 사무실로 보내주시면 법률검토의견도 드리도록 하겠습니다.

※ 진행고지방법은?

진행상황은 진행보고가 있을 때마다 법무법인 한누리 홈페이지 사건 게시판과 이메일을 통하여 공지해 드리겠습니다.

※ 기간은?

기간은 금융감독원 및 법원의 상황, 상대방의 대응 정도 등 다양한 변수가 있어 현재로서는 단정하기 어렵습니다. 다만 저희 경험상 1단계인 분쟁조정절차에서 사건이 해결될 경우 몇 개월 안에 사건이 종결될 수도 있으나, 2단계인 소송절차 등으로 진행될 경우에는 기본 몇 년의 기간이 소요될 수도 있습니다(길게는 4-5년 이상).

저희 사무실은 그간의 경험과 노하우(know-how)를 바탕으로 가능한 빠른 기간 내에 소기의 성과를 이루도록 최선의 노력을 다하겠습니다.

※ 유사 소송업무 수행 경험은?

저희 한누리는 2000년 7월 설립된 이래로 약 21여 년 간 금융증권관련 불법행위사건을 주로 담당, 취급해 온 원고소송전문로펌입니다. 저희 한누리가 그간 행한 유사업무 경험 등 주된 사례만 정리하면 아래의 박스와 같습니다.

-러시아펀드 관련 손해배상등청구소송 -바이코리아펀드 손해배상등청구소송 -우리파워인컴펀드 관련 손해배상등청구소송 -피닉스 사모특별자산투자신탁 제14호 펀드 손해배상등청구소송 -칸서스타슈켄트 JSK 사모부동산투자신탁 1호 펀드 손해배상등청구소송 -세이프에셋 펀드 불완전판매소송 -CJ사모특별자산 투자신탁 1호 펀드 손해배상청구등소송 -유진자랑 사모증권투자신탁 펀드 손해배상등청구소송 -하나뉴리더구리사모부동산투자신탁 제2호 펀드 손해배상등청구소송 -멀티에셋미래터전사모특별자산펀드 펀드 손해배상등청구소송 -해외금리연계형 DLF, DLS 불완전판매사건 -라임펀드 등 계약취소책임사건 -Discovery US 핀테크 글로벌채권 펀드 계약취소 등 손실금배상청구사건 -옵티머스 펀드 계약취소 등 투자손실금 전액반환 청구사건 -기타 등등 |

특히 피닉스 펀드 손해배상등청구소송의 경우 투자자들이 주위적으로 판매회사에게 착오 또는 기망을 이유로 한 계약취소책임을, 예비적으로 판매회사, 자산운용회사에게 불완전판매를 이유로 한 손해배상책임을 각 청구한 민사소송사건인데, 위 사건에서 저희 한누리는 투자자들을 대리하여 각 심급 모두에서 착오에 의한 계약취소책임을 인용 받은 바 있습니다{서울고등법원 2015.12.18.선고 2014나60608 판결(대법원 2016. 4. 28. 선고 2016다3638 판결로 확정) 등}. 위 사건에서 투자자들은 투자손실금 전액은 물론 이에 대한 지연손해금까지 회수하였는데, 그 회수원리금은 투자손실금의 166% 정도였습니다.

또한 최근 저희 한누리는 라임무역금융 펀드사건에서 투자자들을 대리하여 금융감독원 분쟁조정신청, 형사고소 및 언론대응 등을 진행하여 2020. 6. 30. 착오에 의한 계약취소법리에 따른 전액배상결정을 이끌어냈고, 이러한 결정은 2020. 8. 27. 판매회사 모두가 수용한 바 있습니다.

※ 문의하실 곳은?

본건과 관련하여 문의하실 내용은 저희 사무실의 송성현, 김주연 변호사 또는 박현희 실장(☎ 02-537-9500 / 010-5011-9556 / hnr@hnrlaw.co.kr)에게 문의해 주시기 바랍니다.